こんにちは。シーアです。(@seer1118b)

あなたは、投資した資産が、いくらまでなら減っても許せますか?

シーア

シーア ライト

ライト投資をする時、つい、どの銘柄やファンドを買うかを先に考えてしまいがちです。

ですが、自分が、どのくらいリスクを受け入れられるのかを、先に考えなくてはなりません。

自分のリスク許容度をもとに、アセットアロケーション(資産配分)を考えましょう。

この記事を読めば、アセットアロケーションがいかに重要か、どういう手順で考えていくべきかがわかりますよ。

投資する前にアセットアロケーションを決めよう

投資をするとき、表面的なことばかりが気になりがち。

- どの企業の株を買おう?

- どのファンドをいくら買うべき?

シーア

シーアなぜなら、アセットアロケーションが投資パフォーマンスに与える影響が大きいから。

ライト

ライトアセットアロケーションとは資産配分のこと

ライト

ライト簡単に言えば、資産配分のこと。

アセットアロケーションは、様々な要素により異なります。

- 年収

- ライフスタイル

- 家族構成

- リスク許容度

単にリターンを求めるなら、株式に100%投資すれば良いのですが、値動き(リスク)も大きくなります。

下落幅が大きくなりすぎると、自分のリスク許容度を超えてしまいます。

初心者投資家

初心者投資家一度こんなふうに思ってしまうと、投資したくなくなって、無リスク資産(貯金など)に移行してしまうでしょう。

一方で、同じ下落幅でも、たいして気にしない人もいます。

お気楽投資家

お気楽投資家自分はいったいどのくらいのリスクを受け入れられるのかを見極めながら、自分に合ったアセットアロケーションを考えます。

起こりうるリスクを踏まえて、自分のアセットアロケーションを考える

値動きの異なる、複数の投資対象に分散投資することで、効率の良いリスクとリターンを得ることが可能です。

シーア

シーア- 株式と債券の割合をどうするか

- 為替リスクのある投資をどのくらい取り入れるか(外国株、金=GOLDなど)

- 株式の割合をどうするか(日本国内・先進国・新興国)

- REIT(不動産)を取り入れるかどうか

アセットアロケーションに正解はありませんが、起こりうるリスクを想定しておくことは大切。

実際に、暴落に直面したとき、心の準備や覚悟ができるからです。

ライト

ライトリターンの目標よりも、どのくらいリスクを受け入れられるかが大切

投資には、目標が必要だとよく言われます。

シーア

シーアですが、そのとき語られるのはリターンのことばかりで、リスクには触れられないことも…。

ライト

ライトアセットアロケーションを考えるには、期待するリターンからではなく、自分のリスク許容度を見極めることが重要。

具体的には、投資金額のうちいくらまで資産が目減りしても許せるか?を自問自答すること。

シーア

シーアだけど、リスクを取らないと増える可能性もゼロなので、いくらかの目減りは許容せざるを得ません。

シミュレーション|100万円が70万円に減っても許せる?

例えば、投資金額100万円が、70万円に目減りしたとしたら…?

シーア

シーア「続けられる」という方は、マイナス30%までリスク許容度があるということ。

では、投資金額100万円が、50万円に減ったら…?

マイナス50%ということ。

ライト

ライトこのように、自分が許せる範囲を探っていくのが大切なんです。

シーア

シーアいろいろ調べた結果、それだけ信頼のおけるファンドを選んだつもりだから。

アセットアロケーションを決めたあとは、信頼できるファンドを選ぶことも重要になります。

各資産を組み合わせて、自分なりの割合を考えよう

自分のリスク許容度が把握できたら、次に、アセットアロケーションを組み立てましょう。

メジャーな方法は、各資産クラスを組み合わせて、自分なりのバランスや配分を整えて組み入れること。

具体的な資産クラスは下記です。

- 日本国内・先進国・新興国の株式

- 日本国内・先進国・新興国の債券

- リート(不動産)

- コモディティ(金など)

「株式だけ」とかじゃなく、いろんな資産クラスを取り入れることで、分散効果を得ることができます。

そのあと、このアセットアロケーションを実現するために、どのファンドを選ぶのが最適かを考えていきます。

投資の有名な格言「卵はひとつのカゴに盛るな」

「卵はひとつのカゴに盛るな」とは、分散投資を語る有名な格言。

卵=資産クラスのことを言っています。

卵をひとつのカゴに盛ると、そのカゴを落とした場合には、全部の卵が割れてしまうかもしれません。

でも、別々のカゴに分けて卵を盛っておけば、そのうちひとつのカゴを落として卵が割れてしまっても、他のカゴの卵は影響を受けずにすむという意味。

つまり、先進国株式だけに100%投資、などではなく、株式と債券など、幅広い投資先にバランス良く配分することが重要なのです。

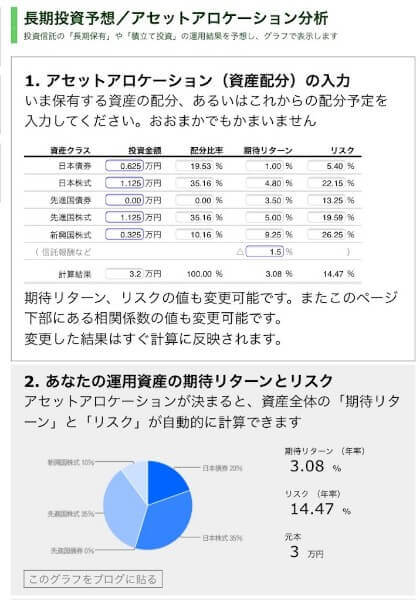

ツールを使って、期待リターンとリスクを計算する

自分が考えたアセットアロケーションは、果たしてどのくらいのリスクとリターンが期待できるものでしょうか。

シーア

シーア自分のアセットアロケーションを入力して、リスクとリターンを算出してみましょう。

私がNISAで積立投資している5つのファンドの組み合わせを入力すると、下記のような結果になります。

- 期待リターン(年率)3.08%

- リスク(年率/標準偏差)14.47%

アセットアロケーションの最大損失額を計算して、受け入れられるかどうか自分に問う

シーア

シーアそこで、最も悪い結果だとしたら、どれくらい損をするかを計算してみましょう。

このアセットアロケーションの最大損失額は、いくらになるでしょうか。

- 計算式…投資金額×{期待リターンー(2×標準偏差)}

投資金額は、私が、今のまま3年間積立投資したと仮定して、月3万2000円×12ヶ月×3年=115万2000円とします。

ライト

ライト115万2000円×{3.08%ー(2×14.47%)}=115万2000円×(3.08%ー28.94%)=115万2000円×(ー25.86%)=ー29万7900円

115万2000円の投資に対して、最悪の場合マイナス30万近くになることがあるという結果になりました。

シーア

シーアもし本当にこんな事態になったら、私の資産は115万2000円→85万4100円になっているということ。

ライト

ライト次の1年もさらに値下がりすれば、より損失が大きくなるでしょう。

「こんなに我慢できない」と思うなら、リスクの小さい日本債券の割合を増やすなどして、自分の当初イメージしていた損失額内に収まるように調整します。

シーア

シーア ライト

ライトアセットアロケーションとポートフォリオの違い

アセットアロケーションに沿って、どのファンドでそれを実現するか。

それを示す、各ファンドの割合のことを、ポートフォリオと言います。

アセットアロケーションとポートフォリオは、サイトや人によって、定義が違うようです。

私個人としては、アセットアロケーションは、全体的な資産配分のことで、ポートフォリオは、買っているファンドの金額などの中身のこと、と区別しています。

アセットアロケーションは、投資だけではなく、無リスク資産(現金や定期預金など)も含めて、保有するすべての資産の配分のこと。

ポートフォリオは、投資信託などのリスク資産の比率を、さらに明確にして、具体的なファンドや商品まで細分化したもの、と考えています。

バランス型投資信託におまかせもアリ【セゾン投信】

リスクとリターンのバランスを考えて、自分でファンドを選ぶのは一苦労。

シーア

シーア信頼して運用を任せられる、バランス型投資信託に積立をして、おまかせしてしまうのもひとつの手です。

もっと信託報酬が安いファンドはたくさんありますが、いちいち考えなくても、いい感じにしてくれる手間賃と捉えれば、悪くはありません。

NISAで投資中の5つのファンドは、私がアセットアロケーションをグルグル考えまくったもの。

でも、それよりも、自動的に積み立てているセゾン投信のほうが実績がいいという…。

シーア

シーアとはいえ、まだセゾン投信はスタートから6ヶ月、NISAは1ヶ月と、どちらも期間は短く、結論を出すには早すぎるとも感じています。

ライト

ライト関連記事

セゾン投信、月に2万円ずつ積立投資しています。

2017年4月からスタートしたので、まだたった半年ですが、着実に結果を残していますよ。

インフレが起こって日本円の価値が下がったら…定期預金の利息なんて吹っ飛ぶインパクトがありますよ。

シーア

シーア投資の際は、外国株式、特に先進国株式を取り入れることをおすすめします。