こんにちは。シーアです。(@seer1118b)

投資の世界に足をちょこっと踏み入れて、最初の方で現れた「NISA」という名前。

私は最初にセゾン投信の口座をオープンした際、「NISAのお申込み」っていう用紙が一緒に入っていました。

なんだかよくわからないし自分には関係なさそう、と思って華麗にスルーしていました。 ※結論、関係オオアリだった。

それから数ヶ月。いろいろ勉強する中で、わかってきた「NISA」を私なりに解説します。

NISAとは、運用益に非課税で投資できる制度

シーア

シーア投資で得た利益も、働いて得た給与と同じように「所得税」がかかるということを、初心者の私は知りませんでした。

それが、NISAなら非課税。

つまり所得税はかからずに、丸ごと自分の利益になるというのが大きなメリットです。

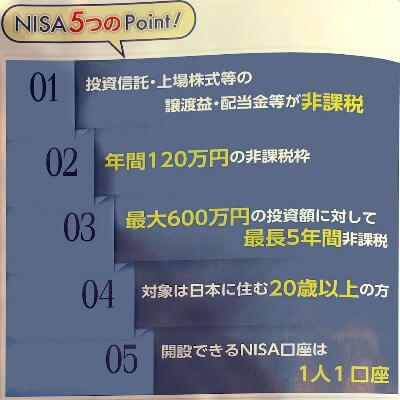

*セゾン投信パンフレットより

NISAで非課税になるのは年間120万円まで

NISA口座で買った株や投資信託は、年間で非課税枠が120万円までと決まっています。

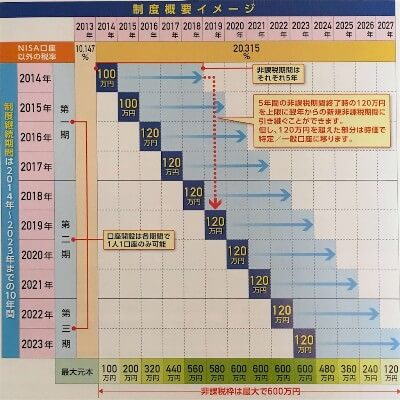

2015年までは、非課税枠は100万円でした。

例えば、2017年1月にまとめて120万円分の株を買ってもいいですし、毎月10万円ずつ積立投資してもOK。

ただし、2017年に120万円の非課税枠を使い切らなかった場合、残枠を2018年に持ち越すことはできません。

NISAは、投資してから最長5年間まで非課税

得た利益は、投資してから5年間の非課税期間があります。

5年の間に売却しても構いませんし、翌年のNISA口座に引き継ぐことができます。

これを「ロールオーバー」といいます。

*セゾン投信パンフレットより

ただし、1年の途中で購入した株を売ったとしても、非課税枠が元に戻ることはありません。

例えば、2017年1月に120万円で株を買って、8月に150万になったとします。

売却して得た利益30万円は非課税。

でも、120万円の非課税枠は使い切っているので、売却したからといって、9月以降、NISA非課税枠が復活しているわけではないということです。

NISA口座が持てるのは、日本国内在住の20歳以上

通常のNISA口座を開設できるのは、日本在住の20歳以上の成人のみ。

未成年は、ジュニアNISAという制度が別にあります。

学費等の目的で、保護者管理のもと運用することになります。

NISA口座はひとりひとつ。いろいろな金融機関で複数開設できない

すでに証券会社に口座(一般・特定)を持っている方も、NISA口座は別で開設する必要があります。

そして、複数の証券会社で同時にNISA口座を持つことはできません。

シーア

シーアこれまでの投資額と、NISA口座での投資額は、合算したりどちらかに移行させたりすることができません。

私はセゾン投信で積立投資をしていますが、仮に今からセゾン投信でNISA口座を作ったとしても、これまでの積立額はNISA口座には移せないってこと。

別の投資信託も買ってみたいと思っていたので、私はセゾン投信とは別で、 SBI証券でNISA口座を開設しましたよ。

ケースシミュレーション 〜投資から5年経ったらどうする?〜

例えば、2017年に100万円で買った株式は、5年後の2022年にNISA枠から外れることになります。

その際、どうするのが最善でしょうか。選択肢は3つです。

- 非課税のうちに売却する

- 通常の証券口座(一般・特定)に移管する

- 翌年の非課税枠に移管する(ロールオーバー)

含み益が出ているなら、売却するか通常口座に移管する

シーア

シーアもし、2022年時点で含み益が出ていれば、1か2がおすすめです。

売却した場合、購入金額との差額分は非課税で自分の利益になります。

自分の一般・特定口座に移管すれば、差額分はなかったことになり、新たにその金額で取得したのと同じことになります。

例でいうと、100万円で買った株が120万円になっていたら、差額の20万円分は非課税のまま自分の口座内に転がり込んできてくれます。

含み損なら、ロールオーバーして翌年のNISA枠へ

2022年に、買ったときよりも価格が下がって、含み損になっていたら、ロールオーバーがおすすめ。

売却は、損を損のまま確定させるので、不利になります。

ロールオーバーして、もうしばらく保有しておいたら価値が上がるかもしれません。

ライト

ライト許容できる範囲のマイナスなら、損切りしたい人もいるかもしれませんが、きっと私はやりません…。

考えないといけないのは、ロールオーバーすると、翌年の非課税枠を消費してしまうこと。

仮に、これだけで100万円を消費したら、新しくNISA口座で投資できるのは20万円だけになってしまいます。

それでいいのかは、判断が分かれるところ。

シーア

シーア5年後には「余剰資金あるから、もっと投資したいわ!」と思えるほど資産が増えてたらいいな。

価格がプラマイゼロなのに損するケース

含み損の状態で、通常の証券口座(一般・特定)に移管するのは、デメリットしかありません。

NISA口座から一般・特定口座に移管したら、そのときの評価額が「取得価格」になります。

何が起こるかというと、その後評価額が上がったときに売却したら、「取得価格」より上がるということで、差額に課税されてしまうんです。

シーア

シーアつまり、100万円で買った株が、80万円まで値下がりしたタイミングで一般・特定口座に移管し、再び100万円まで上がったから売却したとします。

その場合、「80万円で買った株を100万円で売った」という扱いになり、差額の20万円に課税されてしまいます。

本人としては「もともと100万円で買ったのに!元に戻っただけじゃないか!」と思いますよね。

NISAの制度として、利益も損益もなかったことにする=だから非課税なのです。

証券口座の管理画面で、何年にいくら投資したかわかる

同じファンドに投資していると、どこからどこまでが2017年に投資した分かわからなくなりそうです。

証券会社の口座管理画面でわかるようになっています。

私が開設した、 SBI証券のNISA口座管理画面。

まだ開設したばかりでなにも買ってないのでこうなっています。

シーア

シーア何年にいくら投資したかが、パッと見てわかります。

ただし、売却するときに、いつの分を売るのかは指定できず、古いものから順に売却されます。

だから、「5年間NISAやってるけど直近の2017年分から売りたい」とか、そういうことはできないわけですね。

NISAの活用は、インデックス投資がベスト

5年間の期限付きとはいえ、非課税は魅力。

シーア

シーアNISAは、利益が出たときには非課税の真価が発揮されますが、損が出てしまうとメリットが帳消しになってしまいます。

ですので、ハイリスクハイリターンの株式投資よりも、堅実に平均点以上を稼いでいく、インデックス型投資信託をコンスタントに積み立てていく方が向いています。

目利きに自信がある方は、個別株式を買って、上がったら売って…を繰り返して、非課税で短期間で利益を得ていく方法もあります。

ライト

ライト市場の平均点を取りに行く、インデックス投資で、手堅く資産形成していきます。

関連記事

NISA口座での運用成績は、定期的に記事にしていきます。

つみたてNISAに移行しました。その際の手続方法などをまとめています。