こんにちは。シーアです。(@seer1118b)

我が子の学費の備えは、万全でしょうか。

シーア

シーアなかなか「万全です」と自信を持って言える人は、少ないかもしれません。

我が家は、子どもが2人います。現在13歳(中1)の長男と、9歳(小3)の次男。

特に長男は、中学生になり、いよいよお金のかかる時期にさしかかろうとしています。

夫の借金の返済は、あと8年かかります。並行して、子どもたちの教育資金を貯めなくてはなりません。

当然ながら、自分たちの老後資金よりも、子どもの学費の方が先に必要。

ライト

ライト未成年名義の口座でも、非課税で投資ができる、ジュニアNISAを活用して、子どもの教育資金を作ることを提案します。

この記事を読めば、貯金や学資保険以外の選択肢、「ジュニアNISA」が理解できますよ。

ジュニアNISAとは、子どものための非課税制度

NISAは、20歳以上の大人のための投資非課税制度。

ジュニアNISAは、0歳から19歳の子どものための非課税制度です。

シーア

シーア名義は子ども自身でも、子どもが成人するまでは、親権者が運用管理者となって、代理で資産運用を行います。

ジュニアNISAのポイントを解説

ジュニアNISAは、申し込める年齢以外にも、従来のNISAと異なる点があります。

ライト

ライトジュニアNISA|非課税の範囲は、年間80万円×5年間

非課税期間は5年間で、年間80万円まで購入可能。

最大非課税投資額 5年間×80万円=400万円

投資した資金の運用益は、非課税の取り扱いを受けられます。

また、制度自体の終了は2023年となっています。

シーア

シーア子どもに学費が必要になるのはまだまだ先。

ライト

ライト非課税投資枠の未使用分は、翌年へ繰り越すことができません。

シーア

シーア18歳までは払出しに制限あり。ジュニアNISAだけに頼らないように注意

18歳になる年度(高校3年生)の12月31日までは、払出し制限があります。

万が一、18歳未満で払出す場合、ジュニアNISA口座で得た過去の利益に対して課税されます。

シーア

シーア基本的には、割れない貯金箱のようなものだと思っておきましょう。

推薦入試などの時期によっては、大学の入学金・前期の授業料を、進学の前年の10〜12月に支払わなくてはならないケースもあります。

どのような進路を選ぶかはわからないので、ジュニアNISAのみに頼りきりになるのは危険。

シーア

シーア ライト

ライトジュニアNISAは、金融期間の途中変更は不可

ジュニアNISA口座を開設後、金融機関の変更はできません。

開設できるジュニアNISAは、1金融機関、1人1口座のみ。

シーア

シーア口座名義人=子ども自身が、20歳になると、自動的に通常のNISA口座に移行します。

その後は、1年ごとに金融機関の変更ができるようになります。

ライト

ライトジュニアNISA活用例|子どもの年齢に応じた運用

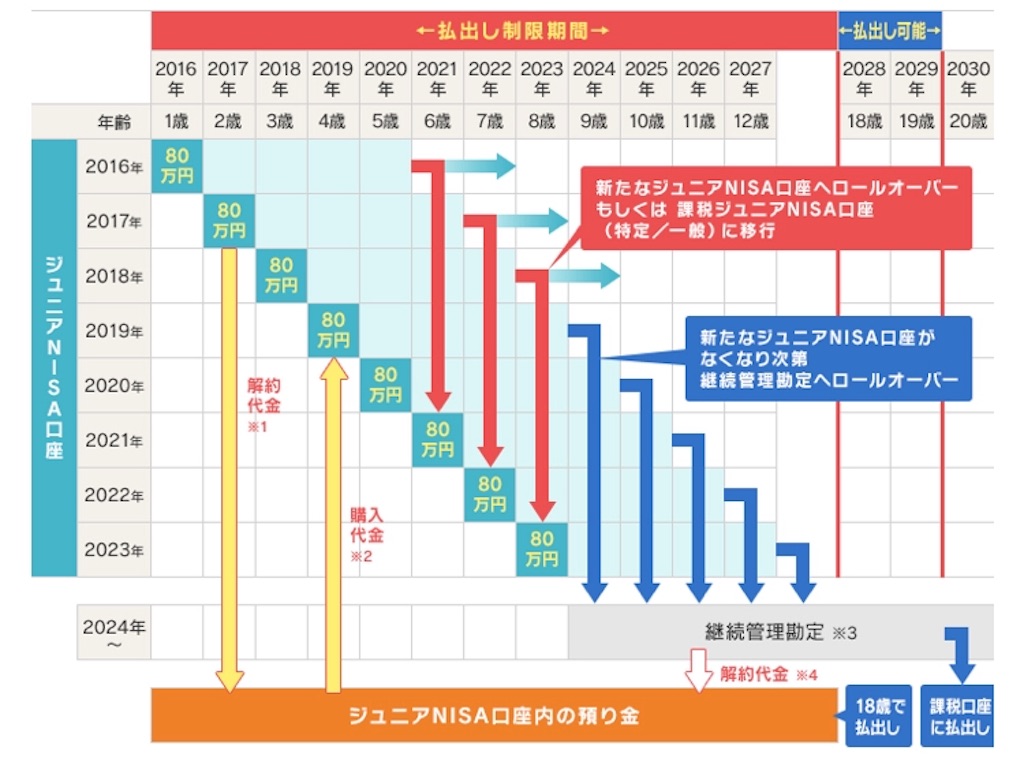

申し込み時の子どもの年齢が何歳かによって、ジュニアNISAの終了時の扱いが変わります。

シーア

シーアこの記事の説明用の画像は、私がジュニアNISA口座を開設した、セゾン投信のHPから引用しています。

20歳になる前にジュニアNISAが終了する場合

2016年に、1歳でジュニアNISAに申し込んだと仮定します。

払い出しができなくても、ジュニアNISA口座内での売却は可能。

売却益は、「預り金」として、ジュニアNISA口座内に保管されます。

その売却益で新たな買い付けを行うことも可能です。

5年の非課税運用期間が過ぎたものから、「継続管理勘定」というところに移され、非課税で運用できます。

シーア

シーア売却は可能ですが、払い出しには制限があるので、売却益を保有するだけ。

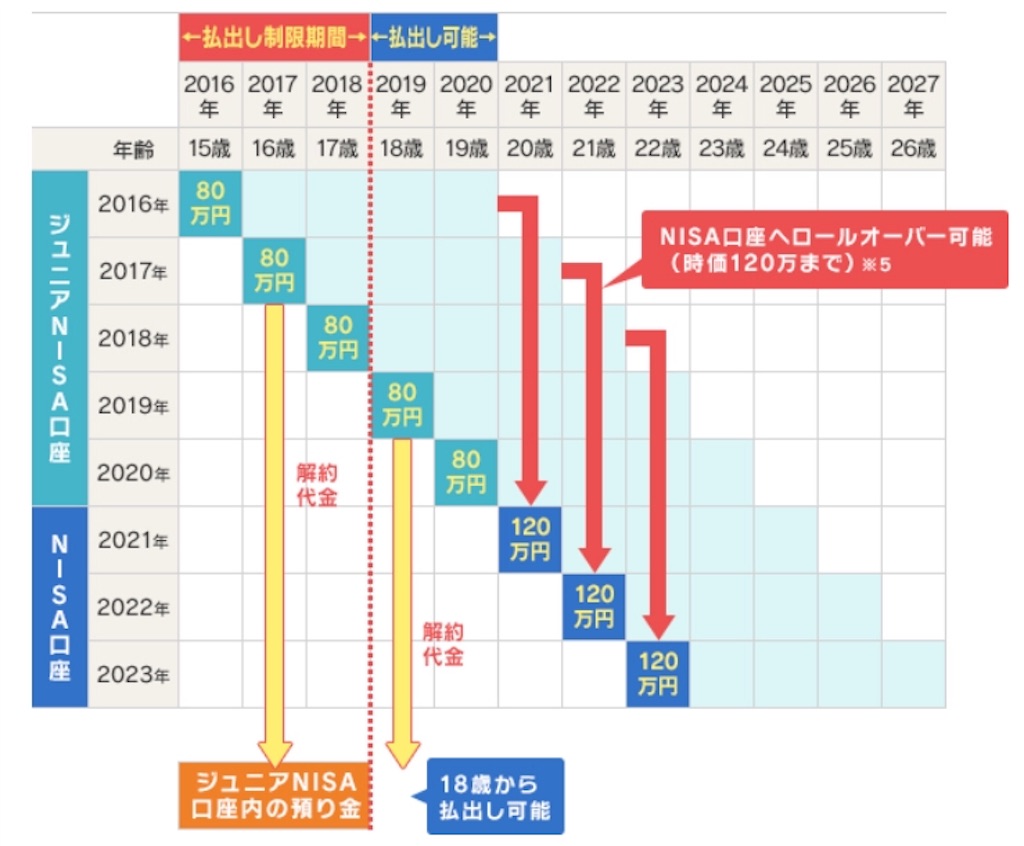

制度の継続期間中に20歳になる場合

2016年に、15歳でジュニアNISAに申し込んだ場合はこうです。

20歳になると、自動的にジュニアNISA→通常NISAに移行されます。

ジュニアNISAで保有していた資金を、通常NISAにロールオーバーすることも可能です。

子どもに対する金融教育としてジュニアNISAを使うこともできる

子どもに「資産運用とは?」「投資とは?」を小さいうちから学ばせるために、ジュニアNISAを活用するという方もいます。

どこかの旦那さん

どこかの旦那さん自分で運用するなり、足りない分はアルバイトするなり、留学資金にするなり、好きにすればいいということ。

自立心を養い、経済感覚の優れた子に育つでしょう。

シーア

シーア将来のために今我慢できる子なんて存在するのか

シーア

シーア我が家の長男は、もう年齢的にも、「お金」が理解できる年頃。

ジュニアNISAを始める前に、ある程度説明しました。

シーア

シーア私の話が終わる前に、「なあなあ、話は変わるけどさ、テレビ見ていい?」と言っていました…。

そんな先のことを見通せる、賢いお子様なら、苦労していません。

子どもは「今」欲しいゲームソフトを手に入れ、「今」楽しむことを最優先に考えてしまいます。

それを我慢すれば、もっと高価な物が買えると分かっていても、先の喜びのために自制して我慢できる子がどれだけいるでしょうか?

シーア

シーア親がお金を出して当たり前の世の中

現実問題、18歳以降も、親が子どものためにお金を出すのは当たり前みたいな風潮。

- 大学の学費

- 一人暮らしの敷金礼金

- 運転免許を取るための教習費用

- 就活のための被服費、交通費

- 結婚式の費用

- マンション購入の頭金を援助

周りを見ていても、わりと、親に出してもらってる子が多いと感じます。

シーア

シーアお金を出してくれる親かどうかで、子ども本人のスタートラインが違うのが現実。

逆に言うと、自力でまかなわなくてはならない子は、それだけでハンデを背負っているということ。

奨学金という借金を背負って、マイナスからスタートする子もいるのです。

ジュニアNISAは保護者の指示責任で運用しよう

ジュニアNISAは、子ども名義ではあるけれど、実質的には親の資産の一部であると見なして、親の意向で運用するのが良いのではないでしょうか。

もし、ジュニアNISAだけでは学費諸々が足りないとなれば、それを補完して出資するのは親です。

当然、ジュニアNISAの運用実績は、親の資産にも大きな影響があります。

シーア

シーア学費も、ジュニアNISAに頼らなくても準備できるでしょうから。

ライト

ライト児童手当をジュニアNISAに充てよう

0歳から中学生までの子どもの養育者には、「児童手当」が支給されます。

シーア

シーア- 0~3歳未満 月1万5000円

- 3歳~小学生 月1万円 (第三子は1万5000円)

- 中学生 月1万円

児童手当は、夫婦のうち、収入が多い方にしか支給できない仕組み。

我が家は夫の口座に振り込まれていました。

ライト

ライトうちの夫は、児童手当を子どものために貯蓄したり、子どもの口座に移したりすることは、一度もありませんでした。

2016年までの児童手当は、全て夫の手により借金の返済に回されていました。

シーア

シーア2017年からは私が夫の口座も管理するようになり、ようやく、児童手当を子どものために使うことができるようになりました。

毎月1万円支給される児童手当を、ジュニアNISAのための資金にします。

毎年6月・10月・2月の支給日に、夫の口座から、子ども名義の銀行口座に移します。

そこから、自動引落で、月1万円ずつジュニアNISAに積立買付。

中学生までで、児童手当の支給が終わりますが、高校生になっても、夫の口座からジュニアNISA資金を拠出していきます。

ジュニアNISAはセゾン投信で開設

ジュニアNISAの口座は、信頼しているセゾン投信で、子どもたち二人分とも開設しました。

私も月2万円積立投資していますが、約半年で年利回り6%ほどの運用益がでています。

セゾン・バンガード・グローバルバランスファンドに、月1万円ずつ積立投資していきます。

株式と債券の割合が1:1です。リスクとリターンのバランスを取りながら、着実に資産を増やすことができます。

私も忙しいので、ジュニアNISAの値動きばかりを毎日のように見ていられません。

基本的に放置できるものにしたくて、安心して任せられるファンド1本にしました。

18歳でジュニアNISAが終わるまで、長男は約7年、次男は約10年の期間があります。

シーア

シーア- 長男 月1万円×12ヶ月×7年=84万円

- 次男 月1万円×12ヶ月×10年=120万円

運用益を加えると、いくらくらいになるでしょうか。

今の私のセゾン投信での実績である年率6%の場合と、それよりも伸び幅が落ち込むと想定して年率3%の場合と、2パターンで計算します。

- 長男 年率6% 100万7260円

- 年率3% 91万9495円

- 次男 年率6% 158万1695円

- 年率3% 137万5665円

この金額だと、ジュニアNISAだけでまかなえるのは、大学の入学金と1年目の授業料くらいでしょうか。

2年目以降の授業料は、他の手段で調達しなくてはなりません。

ジュニアNISAは年間80万円まで投資可能なので、子どもにもらったお祝いやお年玉などから、一部ジュニアNISAにスポット投資しても良いかも。

シーア

シーアジュニアNISAが満額投資できる経済的状況であれば、学資保険には加入しなくてもよさそう。

子どもの世界を広げるために、親として出来る限り備えたい

これまでのことを言っても仕方がないのは、重々承知です。

でも、今まで児童手当を夫の自由にさせてしまっていたのは、痛恨としか言えません。

シーア

シーアこれから、子どもたちがどんな進路を選ぶのか、まだ分かりません。

親としては、子どもがどの道を進んだとしても、サポートできるだけの資金を準備しておきたいところ。

子どもが「自分はこれがやりたい!」と言ったときのことを想像します。

「精一杯頑張れ!」と喜んで背中を押してあげられるか、「えっ、お金かかるんじゃ…」とためらってしまうのか。

シーア

シーアできるだけ世界を広げてあげられるように、ジュニアNISAを活用して、少しでも準備したいと思います。

関連記事

大人のNISAにも、2018年から「つみたてNISA」が新しく登場します。

いずれ一本化されるのかもしれませんが、今はまだ通常NISAとどちらか一つしかもてません。違いを解説しています。

シーア

シーア運用益にかかる税金がかからなくなるのはすごくお得ですよね。

私はSBI証券でNISA口座を開いています。